【LegalOn Technologies 法務レクチャー】

ついに始まる新制度

インボイスに備える

今年10月「インボイス制度」が始まる。消費税に関連し、およそあらゆる企業や個人事業主の取引に関わる影響の大きな制度変更だ。アジア進出する日系企業も国内取引があれば当然必須で、準備に追われている事業者も多いことだろう。今回は現場も含む誰もが押さえておくべき制度の基本について、LegalOn Technologiesの柄澤愛子弁護士が解説する。

アジアの食品が充実したスーパーマーケット。食品は軽減税率の対象で消費税8%。インボイス制度でも区別した処理が必要だ=2022年11月、埼玉・三郷市(NNA撮影)

◆Lecture1

消費税に深く関わる

インボイス制度とは

【アジア向けに小売業を営む会社の経理部で部長のAさんと、7月に配属された新人Bさんの会話】

新人B:A部長、10月から「インボイス制度」が始まると話題になっていますね。

A部長:そうですね、われわれも対応を検討しなくてはいけませんね。

新人B:あの・・・・実はインボイス制度について、インターネットなどで話題になっているのは見かけるものの、どんな制度なのかまだよく分かっていないのですが。

A部長:インボイス制度というのは、消費税に関する制度ですよ。令和5年度の税制改正に伴って、このインボイス制度が導入されます。簡単にいうと、事業者が消費税を支払うときに支払う額が少なくなる、仕入税額控除をするためにインボイスという請求書が必要になるという制度です。

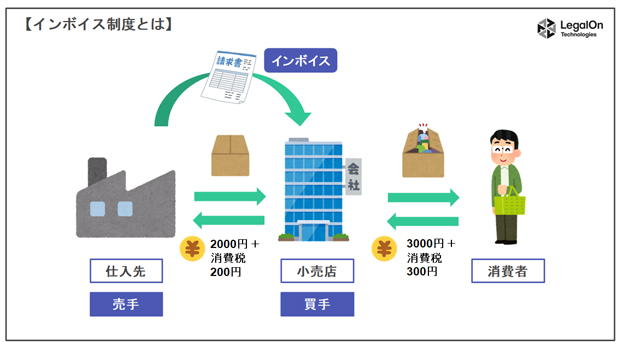

2023年10月1日からインボイス制度が開始します。この制度、正式には「適格請求書等保存方式」といいます。その「適格請求書」のことを「インボイス」と呼んでいます。

A部長の言う通り、インボイス制度は消費税に関する制度です。事業者がこれまでと同じく消費税の仕入税額控除(次の章で詳しく説明します)を受けて、支払う消費税を低くするためには、取引においてインボイスと呼ばれる決められた事項が記載された請求書の交付・保存をしなくてはいけない仕組みとなります(ただし、簡易課税制度を適用している場合は、インボイスを保存しなくても仕入税額控除を受けることができます)。

具体的には、取引の買い手は売り手から交付を受けたインボイスを保存する必要があり、そのために、売り手は買い手にインボイスを交付する必要があります。そして、売り手はインボイスを交付するためには、事前に「インボイス発行事業者」(適格請求書発行事業者)の登録を受ける必要があります。

例えば、アジア向けに工作機械を製造して輸出するメーカーであれば、原材料を納品してくれる国内の部材会社からインボイスの交付を受け、それを保存する。部材会社は事前にインボイス発行事業者として登録した上で、納品先のメーカーへインボイスを交付する、といった形です。

出所:LegalOn Technologies

この際、買い手(メーカー)としては、売り手(部材会社)にインボイスを交付してもらわないと、インボイスを保存できないので、仕入税額控除ができないことになります。

なお、買い手は一定の事項が記載された仕入明細書(支払通知書)などを作成・保存することで、インボイスの交付・保存をすることなく仕入税額控除を受けることもできます。この場合は、仕入明細書には売り手の登録番号を記載すること、仕入明細書は売り手の確認を受けること――などが必要になります。

また、売り手においてインボイスを交付することが困難な取引(郵便サービスや公共バス・電車による旅客運送の取引など)については、売り手のインボイスの交付義務が免除されます。

同様に、買い手においてインボイスの交付を受けることを困難な取引(郵便サービスや公共バス・電車による旅客運送などの取引、従業員に支給する出張旅費や通勤手当にかかる支出など)については、買い手は帳簿の保存のみで仕入税額控除ができます。

◆Lecture2

納める税が減る

「仕入税額控除」

新人B:「支払う消費税が少なくなる」とのことですが、仕入税額控除というのはそもそも何でしょうか?

A部長:まず、消費税については物を売った側、つまり売り主が買い主から受け取った消費税を国に納める、という仕組みになっています。これは大丈夫ですね?

新人B:はい。

A部長:仕入税額控除というのは、売り主である事業者が売り上げの消費税を国に支払うときに、仕入れなどの消費税額を控除できるというものですよ。

新人B:すると・・・・仕入れのときに仕入れ先へ支払った代金のうち、消費税額分を自分が国に納める消費税から差し引くことができるということですか?

A部長:その通りです。具体例を見てみると分かりやすいと思うので、説明しますね。

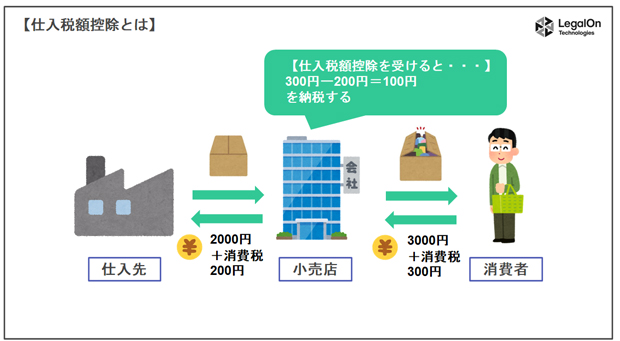

仕入税額控除とは、事業者が売り上げの消費税(売上税額)を支払うときに、仕入れや経費の消費税額(仕入税額)を差し引いて税を支払うことができるというものです。

私たちが消費者として店舗で買い物をする際には、商品の価格と併せて消費税を店舗に支払います。そして店舗は消費者の支払った消費税を受領して、これを消費者に代わって国へ支払う、という仕組みとなっています。

例えば、小売店が商品を仕入れ先から2,000円で仕入れて、消費者へ3,000円で販売した場合を見ましょう。小売店は仕入れ先へ2,000円に消費税200円を加えた2,200円を支払い、消費者は3,000円に消費税300円を加えた3,300円を支払います。

小売店はこの場合、消費者より受領した300円から、仕入れの消費税額(仕入税額)である200円を差し引き、100円を支払えば済みます。これが仕入税額控除です。

出所:LegalOn Technologies

生産業者、卸売業者、小売業者、消費者、という取引の流れの中で、3つの業者がそれぞれ消費税を支払った場合、本来の商品の消費税(消費者が購入する時の消費税)よりも大きな額の消費税が支払われることになりますので、この控除があります。

ただ、今年10月1日からインボイス制度が開始しますから、以後の控除はインボイスの交付・保存が必要です。つまり、仕入れ先が小売店にインボイスを交付し、小売店がインボイスを保存しないと、小売店は控除を受けられなくなります。

なお、これまでは仕入税額控除をするための要件として「区分記載請求書等保存方式」が採用されていました。この制度においても、一定の事項を記載した請求書の保存が必要でした。

◆Lecture3

納品書や領収書もOK

インボイスの様式とは

決められた一定の事項が記載された請求書をインボイスといいます。様式の定めはなく、また、請求書、納品書、領収書、レシートなど名称は問わず、一定の事項が記載されたものであればインボイスとして認められます。以下が、インボイスに必要な記載事項です。

- 1 適格請求書発行事業者の氏名、名称、登録番号

- 2 取引年月日

- 3 取引内容(軽減税率の対象品目である旨)

- 4 税率ごとに区分して合計した対価の額(税抜きまたは税込み)、適用税率

- 5 税率ごとに区分した消費税額など

- 6 書類の交付を受ける事業者の氏名または名称

これまでの「区分請求書等保存方式」から比べると、1の登録番号、4の適用税率、5の税率ごとに区分した消費税額――などの記載が追加で必要となりました。

4、5の「税率ごとに」とは、10%(標準税率)または8%(軽減税率)ごとに、ということになります。売り手が買い手に正確な適用税率や消費税額などを伝えるために、これらの記載事項が追加されました。

前述したように、インボイスを発行するためには税務署長の登録を受けて、インボイス発行事業者(適格請求書発行事業者)となる必要があります。

次号では、免税事業者とインボイス制度、インボイス制度に対応するために企業がすべきことについて解説していきます。

柄澤愛子(からさわ・あいこ)